최근 환율이 급등하면서 오랜만에 “외환위기가 발생하는 게 아닐까요”라는 질문을 받게 됩니다. 외환위기를 어떻게 정의하느냐에 따라 답변이 달라질 수 있습니다. 이전 수준에 비해 환율이 30% 이상 상승하는 현상으로 외환위기를 정의한다면, 2022년 가을 ‘레고랜드’ 사태 때 외환위기를 경험한 것으로 볼 수도 있죠. 그러나 보다 엄격한 정의. 즉 “환율이 통제를 벗어나 급등하고 외환 고갈 위험에 봉착하는 것”으로 외환위기를 정의하면, 한국이 외환위기를 겪을 가능성은 제로에 가깝다고 볼 수 있습니다. 왜 이런 판단을 내리는지 간단히 살펴보겠습니다.

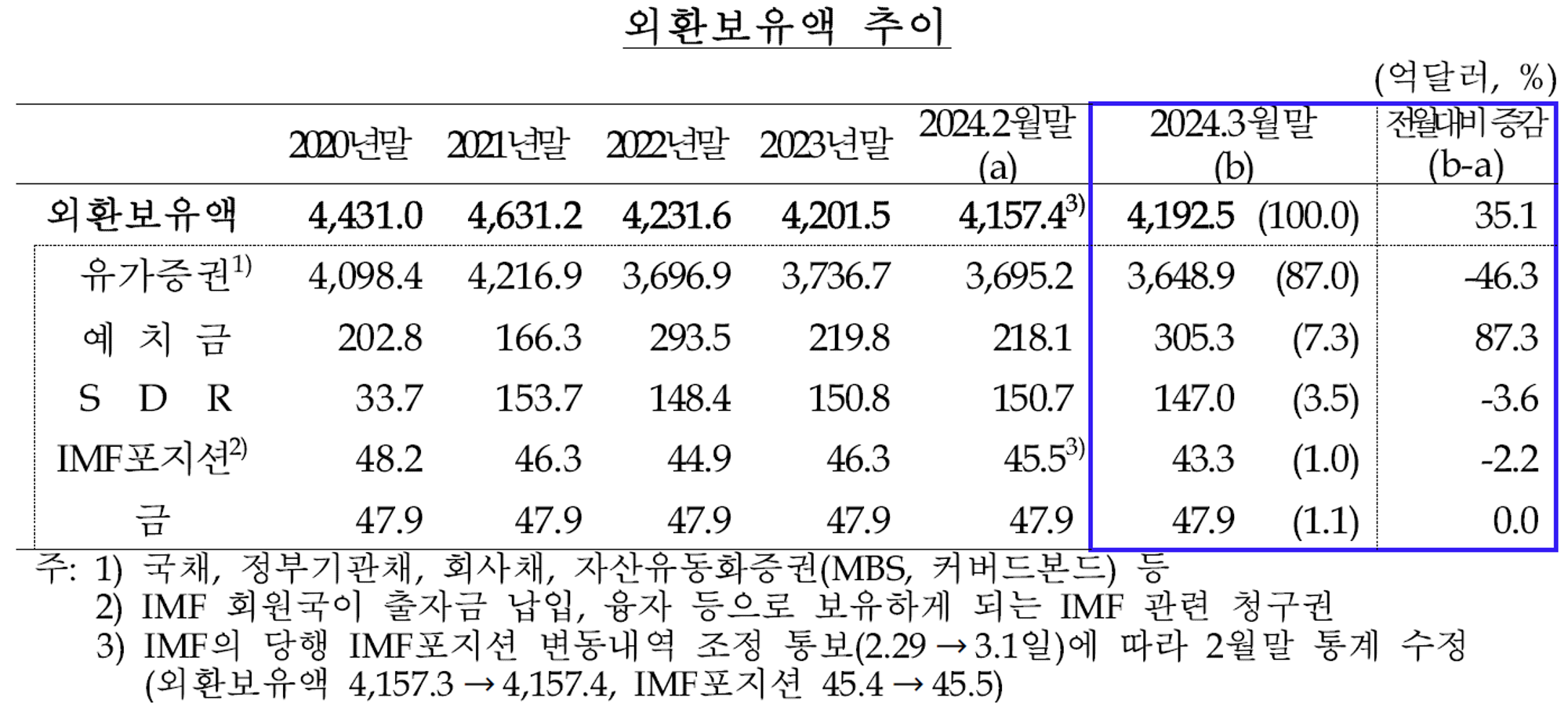

한국의 외환보유고가 고갈되고 있는가?

1997년 외환위기의 트라우마를 가지고 있는 상당수의 투자자들은 외환보유고의 수준에 많은 관심을 기울입니다. 1997년처럼 외환보유고가 고갈되면서 IMF에 구제금융을 요청하지 않을까 두려워하기 때문이겠죠.

다행히 한국의 외환보유고는 매우 높은 수준(세계 9위)이며, 최근 매우 안정적인 흐름을 지속하고 있습니다. 1997년에는 대규모 경상적자가 발생하는 가운데 외채, 즉 해외에서 빌려온 돈의 만기 연장이 이뤄지지 않으면서 국가부도 사태를 맞이한 바 있죠. 그런데 최근에는 경상수지 및 외채 둘 다 매우 안정적인 흐름을 보이고 있음에 주목할 필요 있다 봅니다.

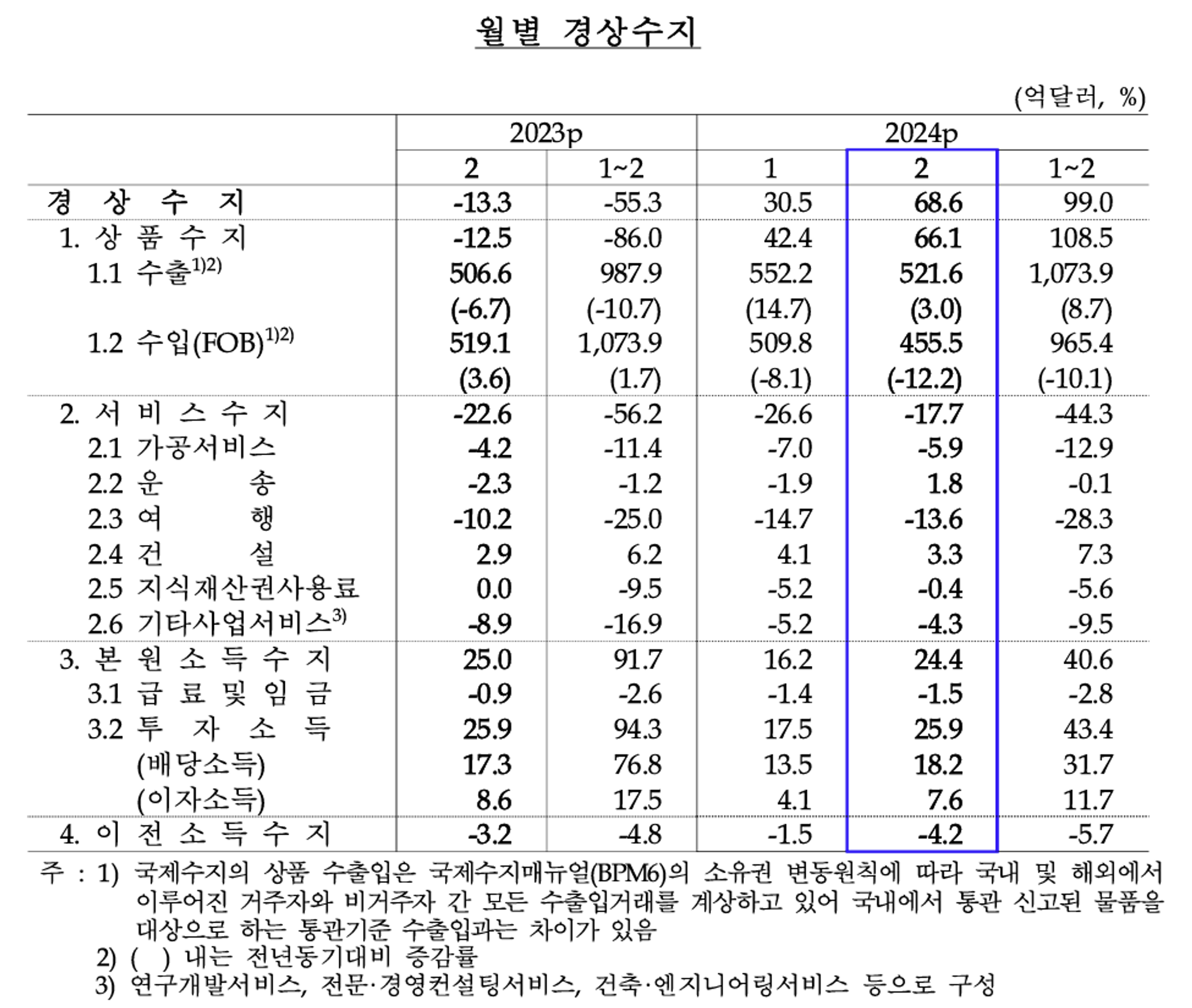

경상수지 악화의 신호는 없나?

경상수지는 지난 1년 동안 꽤 호전되었습니다. 2023년에는 우크라이나 전쟁 여파로 원유를 비롯한 주요 원자재 가격이 급등하면서 경상수지 적자를 유발하기도 했습니다. 그러나 전쟁이 장기화되는 가운데 미국 셰일오일 생산량이 늘어나면서 수급 불균형이 해소되며, 점차 경상수지가 개선되는 모습을 보이고 있습니다.

특히 본원 소득수지의 흑자 흐름이 지속되는 것도 경상흑자에 도움을 주고 있습니다. 여기서 본원 소득수지란, 해외에 투자한 자산에서 발생한 이자와 배당금 수입을 측정한 것입니다. 본원 소득수지 흑자가 발생한다는 것은 한국 투자자들이 해외에 보유한 자산이 크게 늘어났을 듯합니다.

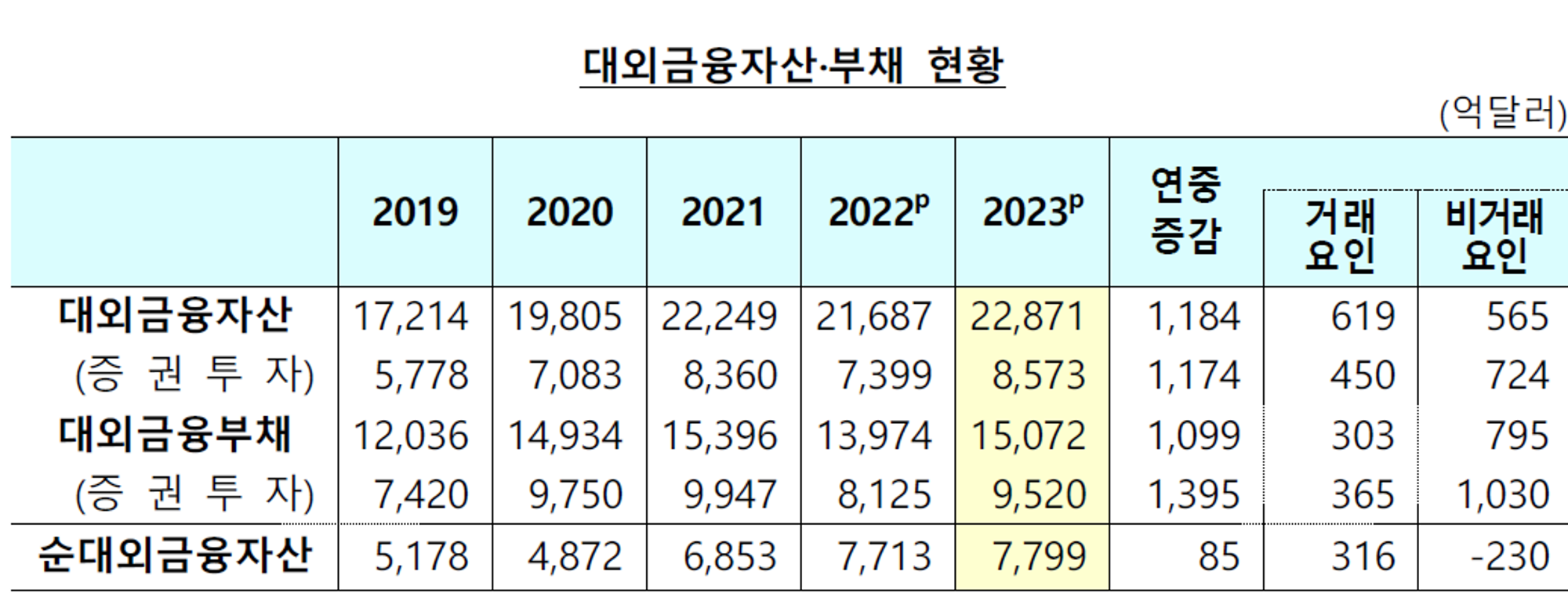

순대외 금융자산, 8천억 달러 육박!

투자에 필요한 자금을 국내에서 구하기 힘들었던 1997년 이전, 해외 투자자들이 한국에서 어떤 포지션을 취하는지가 매우 중요했습니다. 그들이 한국에 대한 투자를 줄이거나, 외채 상환을 요구할 때에는 큰 위험에 처할 수 있었기 때문이죠. 그러나 지금은 정반대 상황입니다.

더 높은 수익을 추구하는 투자자들이 해외 투자를 늘리면서 대외금융자산에서 부채를 제외한 ‘순대외 금융자산’이 무려 8천억 달러 가깝기 때문입니다. 국민연금을 비롯한 한국 기관투자자들의 해외 투자 확대, 그리고 개인투자자들의 서학개미 열풍이 이를 주도하는 것 같습니다. 따라서 ‘엄격한 의미’의 외환위기 가능성은 제로에 가깝다는 생각이 듭니다. 막대한 외환보유고와 해외에 보유한 막대한 자산이 한국의 외환 고갈 위험을 완화해 줄 것이기 때문입니다.

물론 해외 금융자산을 충분히 가지고 있다고 해서 환율 변동 위험을 완전히 억제할 수 없습니다. 선진국 외환시장에서 달러가 강세를 보일 경우, 우리 외환시장을 안정시키기 위해 외환보유고를 무한정 소모할 이유가 없기 때문이죠. 외환 당국 입장에서, 외환보유고는 만일을 위해 가지고 있는 일종의 보험이기에 신중하게 운용하려 노력한다는 것을 알아두면 좋을 것 같습니다.