이번 시간에는 최근 한국은행이 발간한 보고서, “기업이윤과 인플레이션: 주요국과의 비교”을 소개합니다. 한국은행의 이코노미스트들은 미국과 유럽과 달리, 한국에서 발생한 인플레가 ‘기업 이윤 추구’에서 발생한 징후를 찾기 어렵다고 이야기 합니다. 한국 기업들이 가격 수용자(Price Taker)에 가깝다는 것을 감안하면, 어쩌면 당연한 결론이라 하겠습니다.

최근 유럽 등 서구 선진국에서는 인플레의 원인을 둘러싼 논쟁이 치열하게 벌어졌습니다. 예를 들어, 세계적인 경제지 Economist에 실린 기사(“Greedflation” is a nonsense idea)가 대표적일 것입니다. 이들의 주장을 잘 보여주는 것이 아래 <그림>입니다.

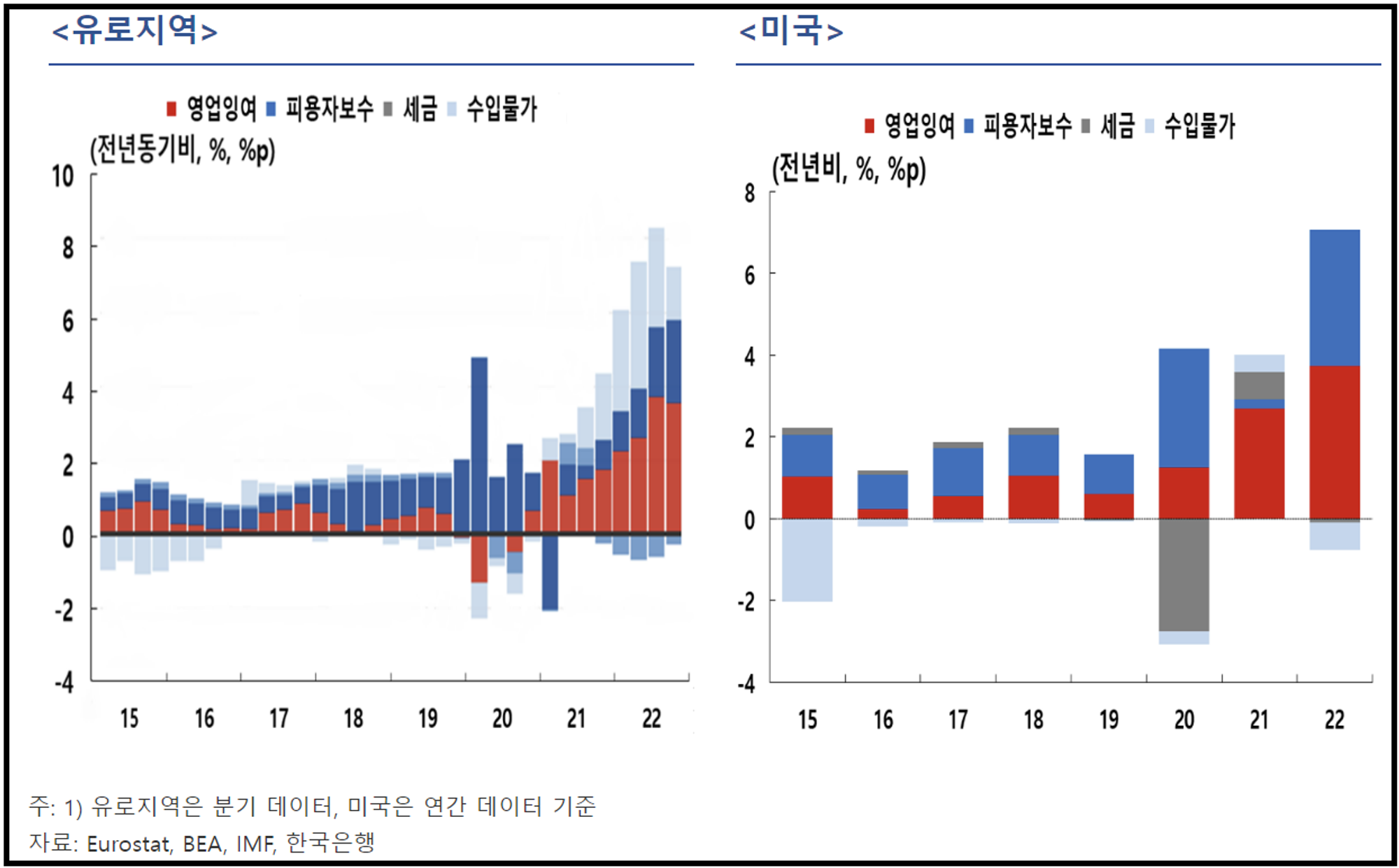

<그림> 왼쪽은 유로지역, 오른쪽은 미국의 인플레 요인을 분해한 것입니다. 붉은 막대로 표시된 부분이 기업의 이윤을 나타냅니다. 왜 요즘 미국 증시가 좋은지 금방 알 수 있죠. 기업들의 이익이 우크라이나 전쟁 속에서도 큰 폭으로 늘어났기 때문입니다. 물론 기업의 이익이 늘어났다고 해서, 이게 모두 경영자들의 탐욕 때문이라고 단정지을 수는 없습니다.

왜냐하면 이는 시장의 구조 때문일 수 있기 때문입니다. 독점적인 지위를 누리고 있거나, 브랜드 파워가 커서 소비자들이 비싼 가격에도 불구하고 계속 구입할 수 있기 때문이죠. 대표적인 사례가 애플이나 루이비통의 신제품 가격이 되겠죠.

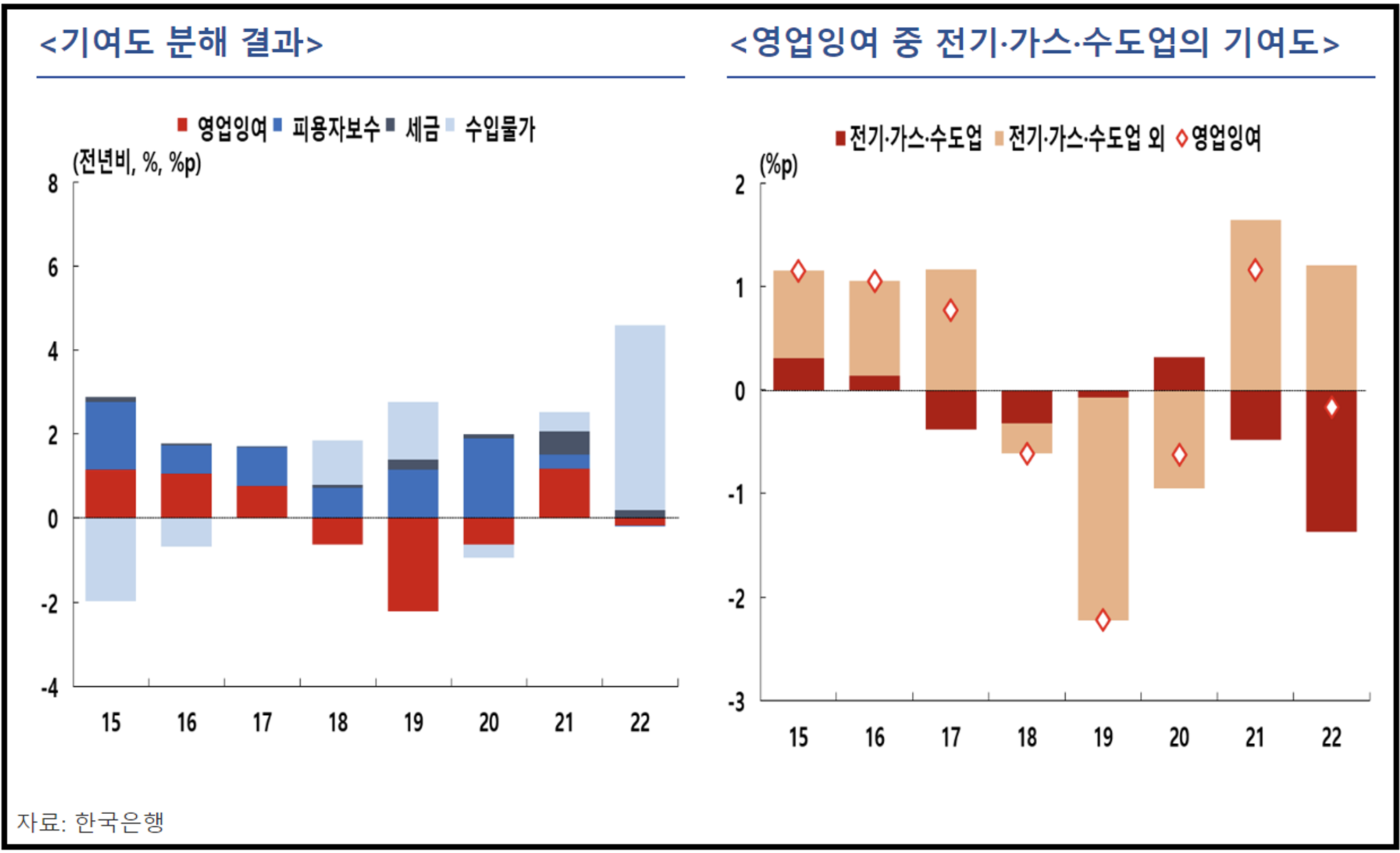

반면 한국은 상황이 전혀 다릅니다. 아래 <그림>의 왼쪽은 한국 물가의 상승률 요인을 분해한 것인데, 수입물가의 변화(하늘색 막대)가 절대적인 영향을 미치는 것을 발견할 수 있죠. 반면 붉은 막대로 표시된 기업의 이윤은 종종 마이너스 요인으로 작용하는 것을 발견할 수 있습니다.

이런 현상이 나타난 이유는 <그림>의 오른 쪽에 표시된 유틸리티(전기/가스/수도)의 영업이익 기여도를 보면 알 수 있습니다. 한국의 유틸리티 산업은 공기업이 대부분이라, 인플레가 발생한다 싶을 때에는 대규모 적자를 기록하는 특성이 있습니다.

즉 한국은 기업의 이윤 추구 때문에 인플레가 발생하기 보다, 인플레 발생 시에 유틸리티를 중심으로 큰 이윤 손실을 보는 구조를 가지고 있다고 볼 수 있겠습니다. 따라서, 인플레가 진정된다면 오히려 한국 기업의 이윤이 회복될 것으로 기대해 봅니다.

⭐핵심 요약⭐

- 최근 한국은행이 발간한 보고서, “기업이윤과 인플레이션: 주요국과의 비교”는 매우 흥미로운 내용을 담고 있습니다.

- 서구 기업들은 인플레 과정에서 큰 폭의 이윤 확대를 경험해, ‘기업의 탐욕으로 인플레 압력이 높아졌다’는 비판을 받는 중입니다.

- 그런데 한국의 기업들은 유틸리티 기업을 중심으로 큰 폭의 이윤 감소를 기록했으며, 수입 물가의 상승이 한국의 인플레를 유발했다고 합니다.

- 즉, 우리 기업들은 독점적 이윤을 누리기 보다는 가격 수용자(Price Taker)로 볼 수 있겠습니다.

지난 주 뉴스레터

IMF, "금융환경 우호적이지만, 근원 인플레가 문제!"

함께 읽으면 좋은 글

다음 주 주요 일정

- 8월 15일 : 일본 2분기 GDP(QoQ, YoY)

- 8월 15일 : 한국 7월 무역수지

- 8월 15일 : 미국 소매판매(MoM, YoY)

- 8월 16일 : 영국 7월 CPI(MoM, YoY)

- 8월 16일 : 유로존 2분기 GDP(QoQ, YoY)

- 8월 16일 : 미국 7월 건축승인건수

- 8월 17일 : 미국 연방공개시장위원회 회의록

- 8월 17일 : 미국 신규실업수당청구 건수

- 8월 17일 : 미국 8월 필라델피아 연은 제조업 활동지수

- 8월 18일 : 유로존 7월 CPI(MoM, YoY)