1년에 2회 발간되는 한국은행의 "금융안정보고서(2022.12)"를 읽다 흥미로운 <그림>을 몇 개 발견했기에 소개합니다.

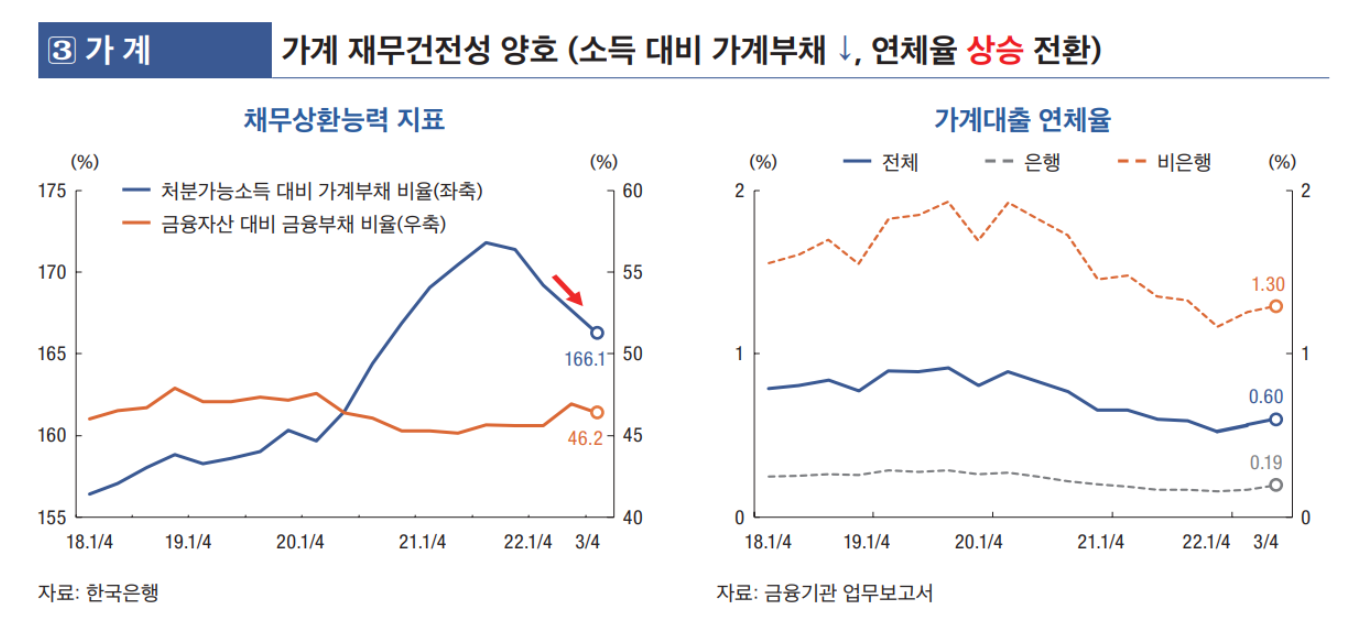

첫 번째 <그림>은 한국 가계의 재무 건전성을 보여주는데, 소득대비 가계부채 비율이 최근 가파르게 줄어들고 있음을 발견할 있습니다. 그리고 금융자산 대비 금융부채 비율도 46.2%로 매우 안정적입니다. 다만 가계대출의 연체율이 높아졌습니다만, 은행은 0.19%에 불과하네요. 대신 비은행 부문의 연체율이 1.30%까지 상승했습니다만, 2020년 레벨에 비하면 아직도 2/3 수준에 그치는 중입니다.

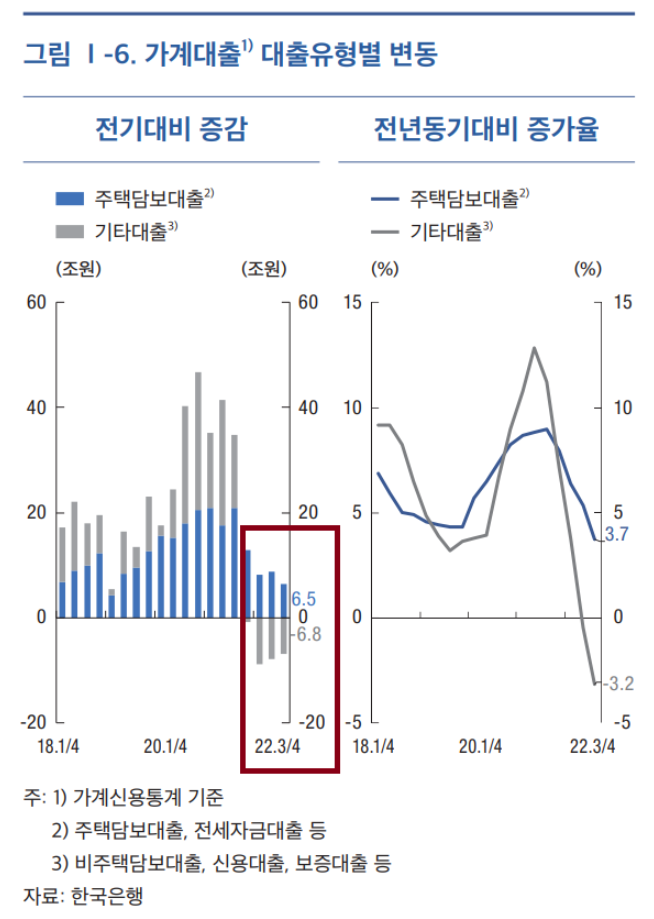

이렇게 가계부채의 위험성이 완화된 가장 직접적인 이유는 2021년 10월부터 시행된 전세자금 대출 규제 때문인 것으로 보입니다. <그림 1-6>에 나타난 바와 같이, 기타대출(회색 막대 및 회색 선)이 급격히 감소하는 것을 발견할 수 있죠. 참고로 기타 대출이란, 비주택담보대출과 신용대출 그리고 (전세)보증 대출을 뜻합니다.

문재인 정부가 막판에야 제대로 된 부동산시장 안정대책을 썼음을 알 수 있죠. 대신 그 이전에 형성된 부동산 버블이 펑! 터지는 바람에.. 2022년은 역대급 주택가격 폭락을 겪는 중이지만 말입니다.

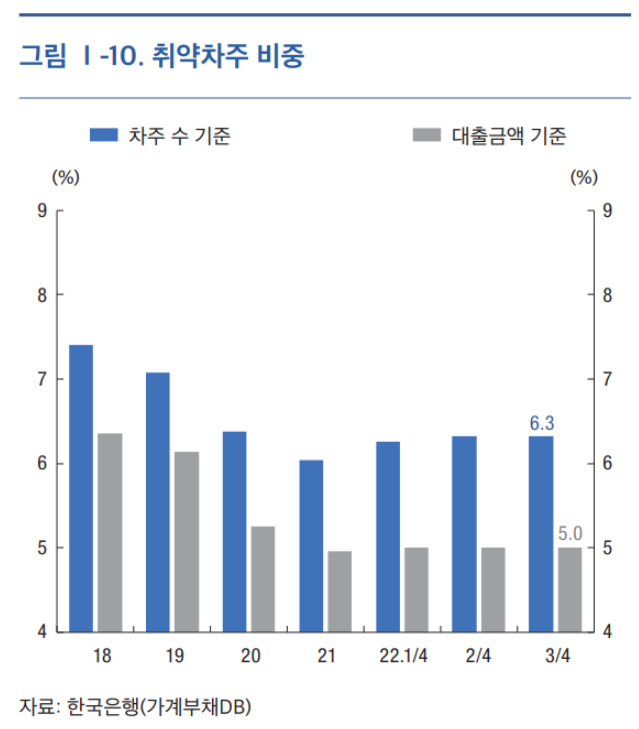

물론 모든 가계가 부동산 버블의 붕괴에도 불구하고 안정적이라고 말할 수는 없습니다. 이른바 한계 가구(=취약 차주)가 분명히 존재하기 때문입니다. 아래의 <그림 1-10>은 전체 가계대출에서 차지하는 취약차주의 비중을 보여주는데, 취약차주란 다중채무자(여러 금융업권에서 돈을 빌린 이)이면서 소득 하위 30% 또는 신용점수가 664점 이하인 사람들을 뜻합니다.

이들은 전체 돈을 빌린 사람 중 6.3%를 차지하며, 금액 기준으로는 5.0%에 이릅니다. 이들에게 아예 돈을 빌려주지 않는 것은 '망하라'고 고사지내는 일이기에.. 얼마나 잘 관리되느냐가 중요한데, 이런 면에서 볼 때 아직은 큰 문제 없는 듯 합니다.

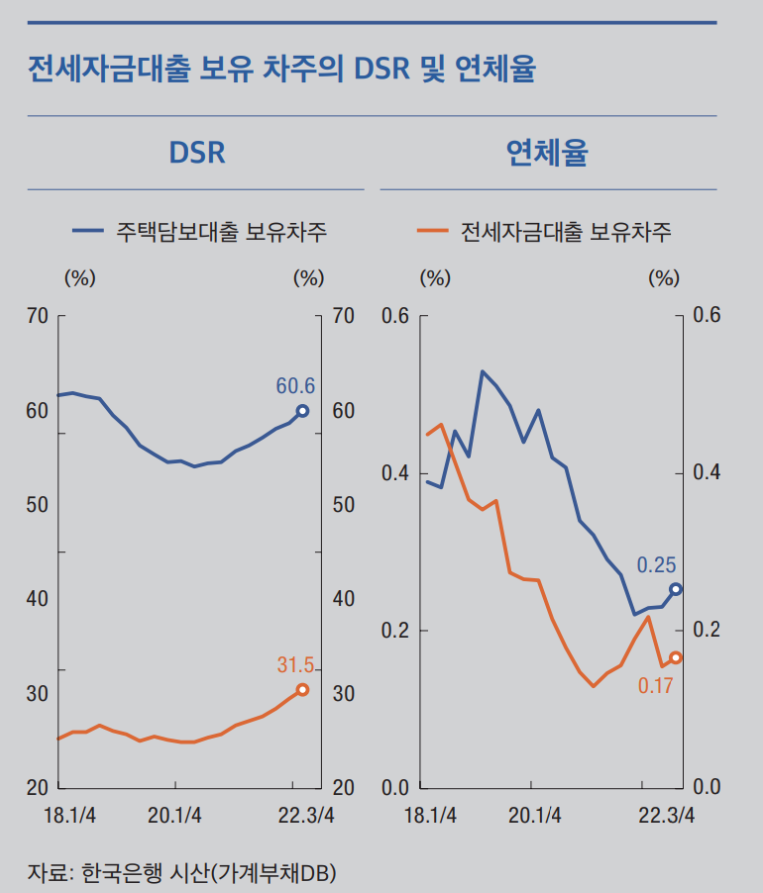

마지막으로 '뜨거운 감자' 전세자금 대출의 위험성에 대해 살펴보겠습니다. 일반적으로 전세자금 대출을 받은 이들은 상대적으로 신용이 낮은 편이라 볼 수 있는데, 아직까지는 큰 문제는 없는 것 같습니다.

DSR(연간소득에서 모든 금융회사 대출의 연간 원리금 상환액이 차지하는 비율)은 주택담보대출 차주가 60.6%인 반면, 전세자금 대출 차주는 31.5%에 불과합니다. 그리고 연체율도 전세자금 대출이 더 낮습니다.

다만, 이 통계에서 우리가 발견한 것은 주택담보대출의 평균 DSR이 60% 이상이라는 것입니다. 이는 소득의 거의 절반 이상을 원리금 상환에 쓰고 있다는 것이니, 대단히 위험한 상황이죠. 물론 이들 중 약 40%은 고정금리 대출을 받은 사람이라 볼 수 있지만, 변동금리 대출을 받은 이들은 금리 부담이 가파르게 상승할 가능성을 배제할 수 없습니다.

물론 이 통계는 차주 단위 DSR로 가구 기준(가구원 소득 포함)으로 계산되는 DSR보다 높은 특성이 있긴 합니다. 그렇다 하더라도 금리상승의 위험에 그대로 노출된 차주들이 매우 많을 수 있다는 것은 분명한 사실이죠. 결국 우리 나라 가계부채는 전체적(혹은 평균적)으로는 건전하나, 세부로 파고들면 제대로 관리되지 않은 면이 존재한다고 볼 수 있겠습니다.