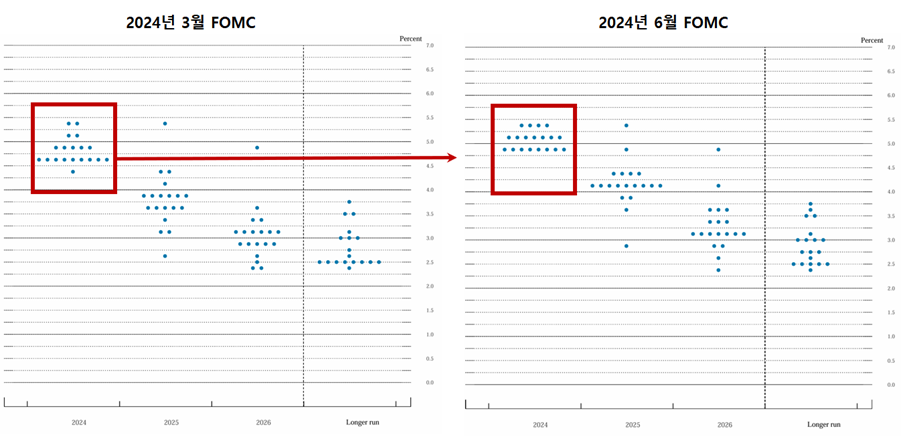

금리인하 횟수를 줄인 이유는?

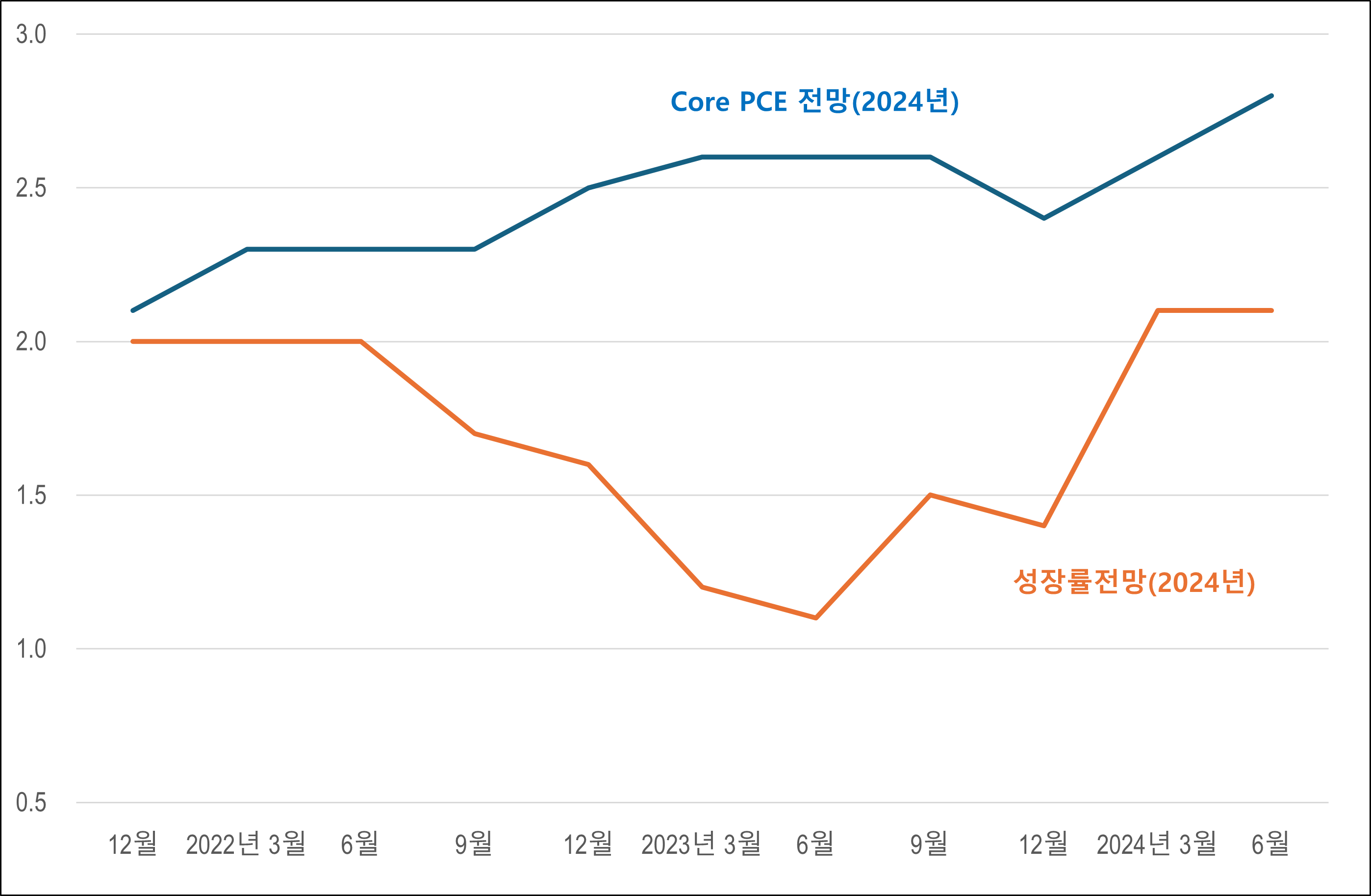

분기 마다 열리는 FOMC에서는 경제전망이 함께 발표되는 데, 2024년 경제 성장률 전망은 3월과 같은 2.1%를 그대로 유지했습니다. 반면, 근원 인플레(Core PCE) 전망치는 기존 2.6%에서 2.8%로 상향 조정되었습니다.

즉 연준의 이코노미스트들은 올해에도 인플레가 연준의 목표 수준(2.0%)에 도달하기는 어렵다고 본 것이죠. 따라서 이것만 보면 연준이 금리인하 횟수를 기존 3번에서 1번으로 내린 것은 충분히 이해가 되는 대목입니다.

<그림> 미 연준의 경제전망 변화

시장금리는 왜 내렸나?

여기까지 만 보면 미 연준의 결정을 이해할 수 있습니다. 그런데, 시장금리(10년 기준)는 4.22%까지 내려가고 나스닥 지수는 역사상 최고치를 경신하는 강세 행진을 펼친 이유가 어디에 있을까요?

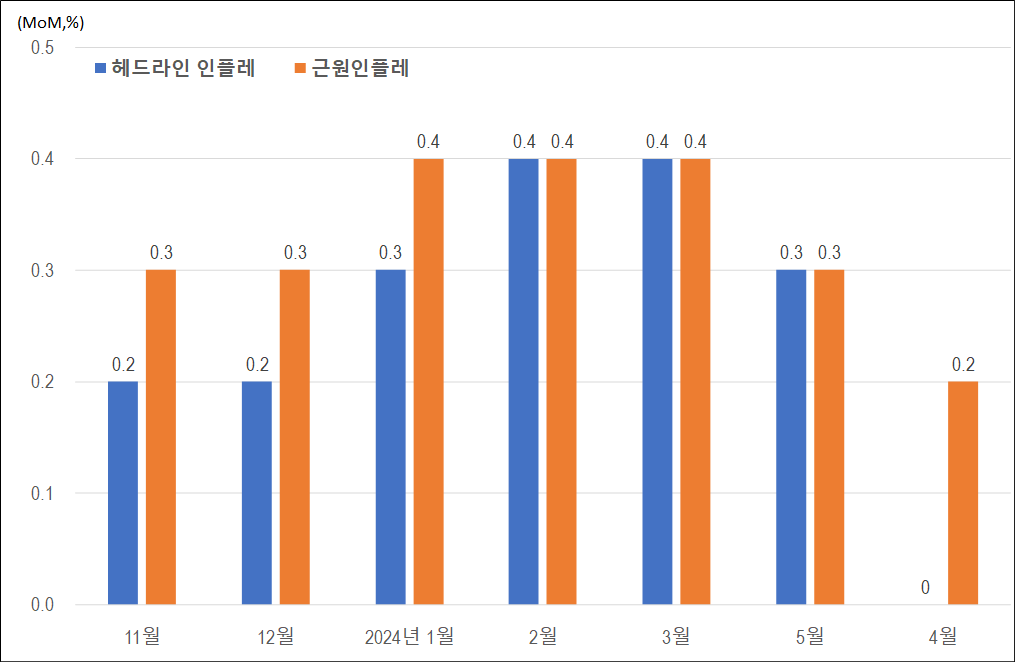

그 해답은 같은 날 발표된 소비자물가에 있습니다. 2024년 5월 미국 소비자물가(이하 ‘헤드라인 인플레’)는 전월에 비해 0.0% 상승했으며, 전년 같은 기간에 비해서는 3.3% 오르는 데 그쳤습니다. 특히 식료품과 에너지를 제외한 근원 인플레는 전월에 비해 0.2%, 전년 같은 기간에 비해 3.4% 상승하는 등 인플레 압력이 크게 약화되는 모습을 보였습니다.

<그림> 2023년 11월 이후 미국 소비자물가의 전월 대비 상승률

그럼, 연준이 잘못 판단한 것인가?

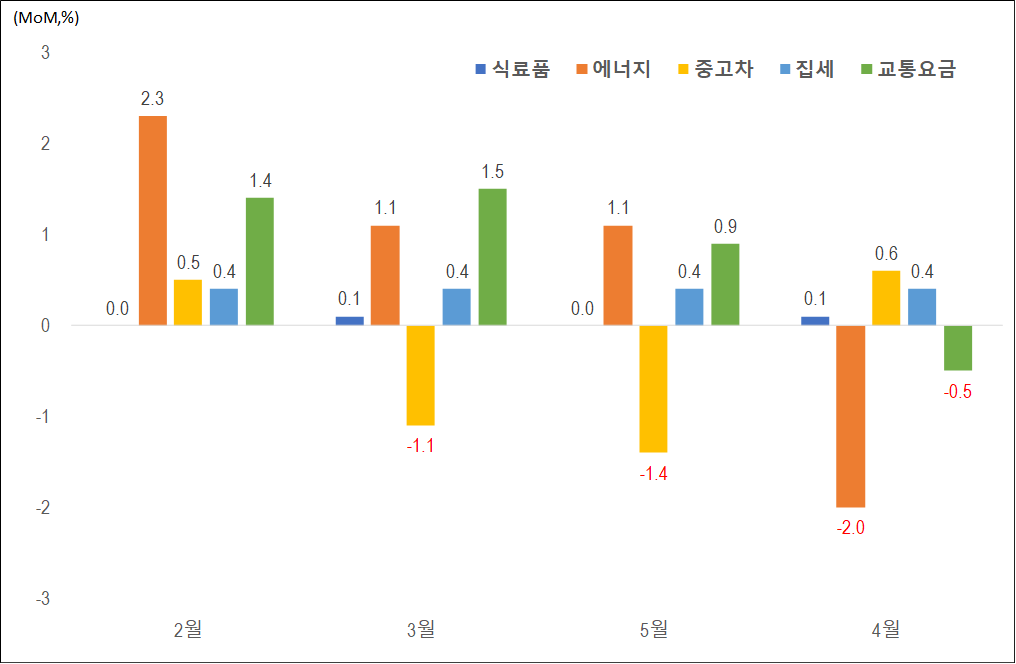

마지막으로 연준의 이코노미스트들이 물가 전망을 상향 조정한 것에 대해 살펴보겠습니다. 2024년 5월 미국 헤드라인 인플레만 보면 ‘물가안정’이 눈 앞에 온 것 같습니다. 그러나, 세부 품목을 살펴보면 아직 불안한 부분이 많다는 것을 금방 발견할 수 있습니다.

무엇보다 집세 물가가 전월에 비해 0.4% 상승했다는 점입니다. 결국 2024년 5월 헤드라인 인플레의 약화는 에너지 및 교통요금 물가가 각각 2.0%와 0.5% 하락한 데 원인이 있는 셈입니다. 따라서 미 연준의 이코노미스트들은 집세 물가의 불안이 당분간 해소되지 않았고, 최근 경기도 좋아 에너지 물가 하락이 지속되기는 어렵다는 판단을 내린 것으로 볼 수 있겠습니다.

<그림> 2024년 2월 이후 미국 주요 지출 부문별 물가 상승률

결론 및 요약

FOMC에서 미 연준은 정책금리를 동결하는 한편, 연내 정책금리 인하 계획도 기존 3번에서 1번으로 수정했습니다. 그럼에도 불구하고 금융시장 참가자들은 큰 충격을 받지 않았는데, 이는 12일 발표된 미국 헤드라인 인플레가 예상보다 안정되었기 때문으로 보입니다. 그러나 연준의 이코노미스트들이 인플레 전망을 상향 조정한 데에서 알 수 있듯, 아직 인플레 압력의 완화를 확신하기는 어려운 부분도 있는 것 같습니다. 따라서 저는 연내 미 연준이 1번 인하할 것으로 예상하며, 그 시기는 4분기가 될 것으로 예상합니다.