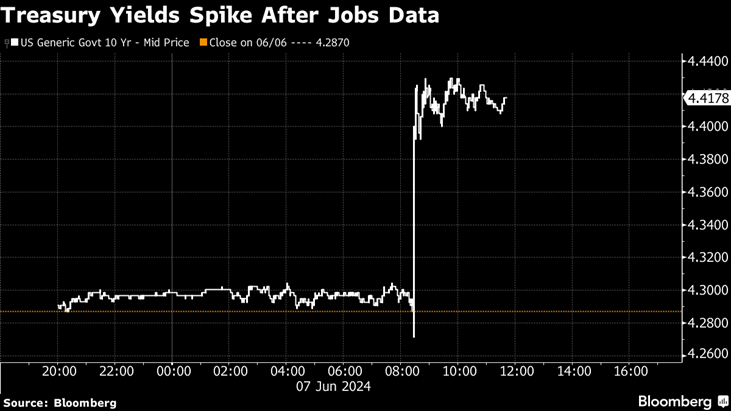

실업률은 4.0%로 상승했지만, 시장에 미친 영향 미미해

신규 취업자 수의 급격한 증가에도 불구하고 미국 실업률은 0.1% 상승한 4.0%를 기록했습니다. 특히 경제활동참가율이 62.5%로 전월에 비해 0.2% 포인트나 떨어졌음에도, 실업률이 상승한 것은 ‘가계 고용 상태’ 조사에 대한 의구심을 높이는 요인입니다.

미국 행정 통계에 잡히는 가계의 고용이 악화되었는데, 기업들을 대상으로 조사한 ‘비농업 부문 신규 취업자 수’ 통계가 증가한 것은 한 가지 가능성을 시사합니다. 즉 외국인 노동자들의 급격한 유입이 ‘가계 고용 상태’ 조사에 대한 신뢰를 떨어뜨린 요인이라는 생각이 듭니다.

<표> 미국 가계 고용 상태

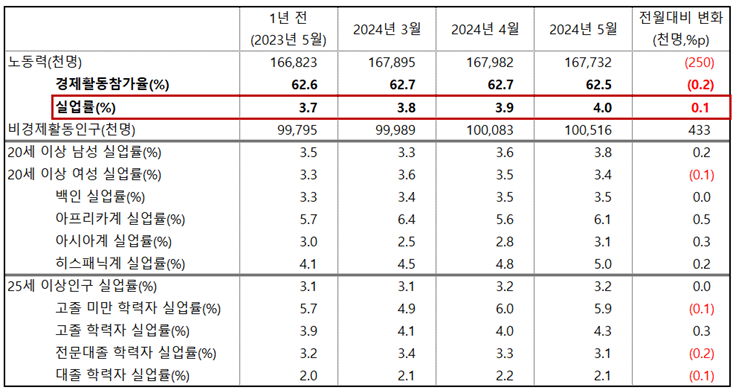

전체 고용은 늘었지만, 임시적 일자리는 줄어들어

한편 기업의 고용 상태를 보여주는 아래 <표>는 노동시장이 대단히 뜨겁다는 것을 잘 보여줍니다. 건설 및 제조업에서의 고용 증가세가 꾸준히 이어지는 가운데, 도매/소매 분야 고용도 매우 강한 것으로 나타났기 때문입니다.

특히 고용의 질적 측면도 개선된 것이, 임시적 일자리의 감소가 상당히 컸다는 점입니다. 전체 고용이 27.2만 명 늘어나는 데 임시적 일자리는 줄어드니, 근로자들의 임금도 상승 압력을 받는 게 당연한 일입니다.

<표> 미국 기업 고용 상태

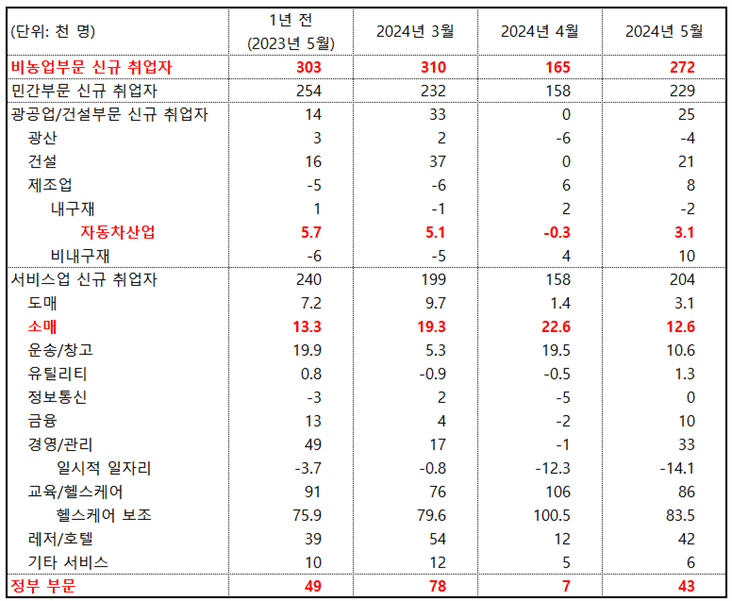

5월 시간 당 임금, 전월에 비해 0.4% 상승!

노동시장 여건이 뜨거워지면서 임금도 가파르게 올랐습니다.

제조업 임금이 0.48% 상승하고, 고용이 크게 늘어난 도매/소매 업종 임금도 각각 0.51% 0.41% 상승했습니다. 반면, 전면적인 노동시장의 과열이 나타났다고 보기 어려웠는 게 최근 빅 테크 기업의 대량 해고 속에 정보통신 일자리의 임금 상승률은 0.28%에 그쳤습니다.

따라서 미국 노동시장이 뜨거운 것은 분명한 사실이지만, 심각한 과열이라고 보기는 어려운 것 같습니다.

<표> 미국 산업 별 시간 당 임금 변화

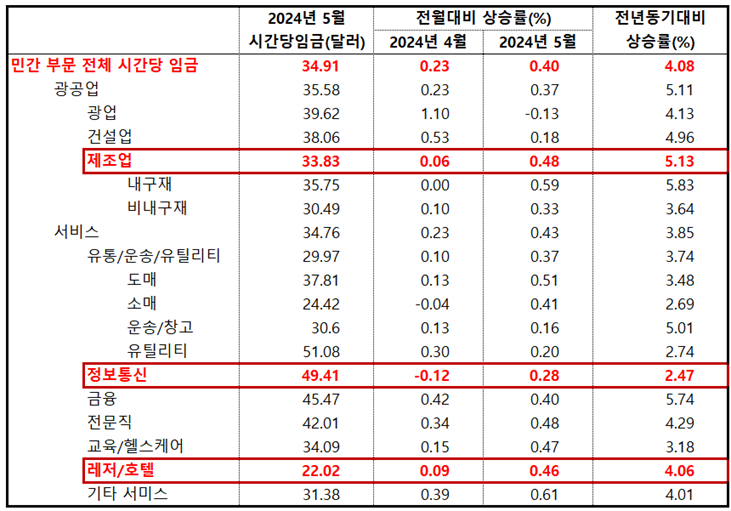

6월 연방공개시장 위원회는 어떤 답을 내놓을까?

예상보다 강력한 노동시장 여건을 확인한 만큼, 6월 연방공개시장위원회(FOMC)에서 연준이 매파적 태도를 보일 가능성이 높아졌습니다.

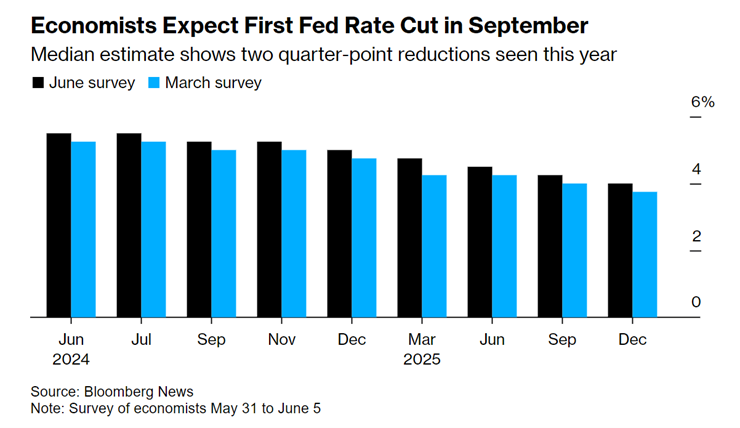

아래 <그림>은 6월과 5월 경제분석가 대상 서베이 결과를 보여주는데, 금리인하 기대가 크게 후퇴한 것을 발견할 수 있습니다. 경제 분석가의 다수는 2024년 9월 FOMC에서 금리인하가 시작될 것이라고 전망해, 5월 서베이 때의 ‘6월 금리인하’ 의견과 달라졌습니다.

저 역시, 미 연준이 금리인하의 힌트를 6월 FOMC에서 주기는 힘들 것으로 보며 더 나아가 연내 금리인하 횟수도 기존 3차례에서 1~2차례로 줄일 가능성이 높다 봅니다. 따라서 채권시장 참가자들로서는 미국 고용 보고서의 결과가 매우 실망스러웠고, 채권 매도로 대응할 수밖에 없었던 것 같습니다.

결론 및 요약

2024년 5월 신규 취업자 수가 시장 참가자들의 예상보다 크게 늘어나고, 시간당 임금마저 0.4% 상승함으로써 금리인하 기대가 크게 후퇴했습니다. 시장의 경제 분석가 다수는 미 연준이 9월 FOMC에서 금리를 인하할 것이라고 전망했으며, 이는 채권시장 참가자들에게 상당한 충격을 주었습니다. 6월 11~12일 열리는 FOMC에서, 미 연준 멤버들이 연내 금리인하 횟수도 기존 3차례에서 1~2차례로 줄일 가능성이 높다 봅니다.