퇴직연금 현황은?

2023년 퇴직연금 적립금은 전년 대비 46.5조원 늘어난 382.4조원으로 성장했습니다. 지난 5년간 2배 규모로 성장했으니, 한국 자산시장에서 가장 미래가 촉망되는 분야라는 생각이 듭니다.

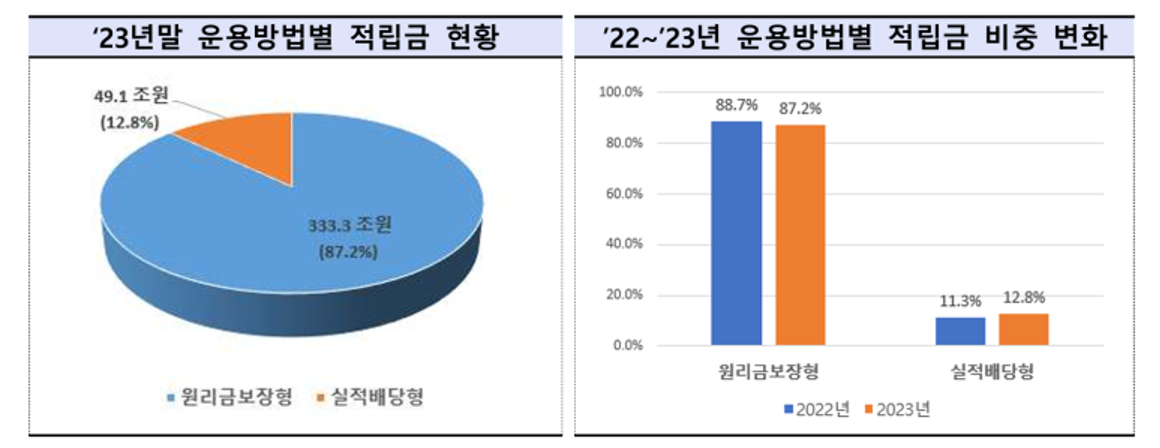

그럼에도 불구하고 10년 수익률이 죄다 2%대를 유지하는 가장 직접적인 이유는 ‘원리금 보장형’ 가입이 압도적이기 때문입니다. 원리금 보장형 상품의 비중은 87.2%로, 333.3조원이 가입되어 있네요. 물론 이전보다 조금 떨어진 숫자입니다만, 여전히 너무 높습니다. 퇴직연금은 장기간 운용하는 상품인데, 아무런 위험을 무릅쓰지 않으면 수익도 발생하지 않는 것입니다.

국민연금과 퇴직연금 수익을 비교하면?

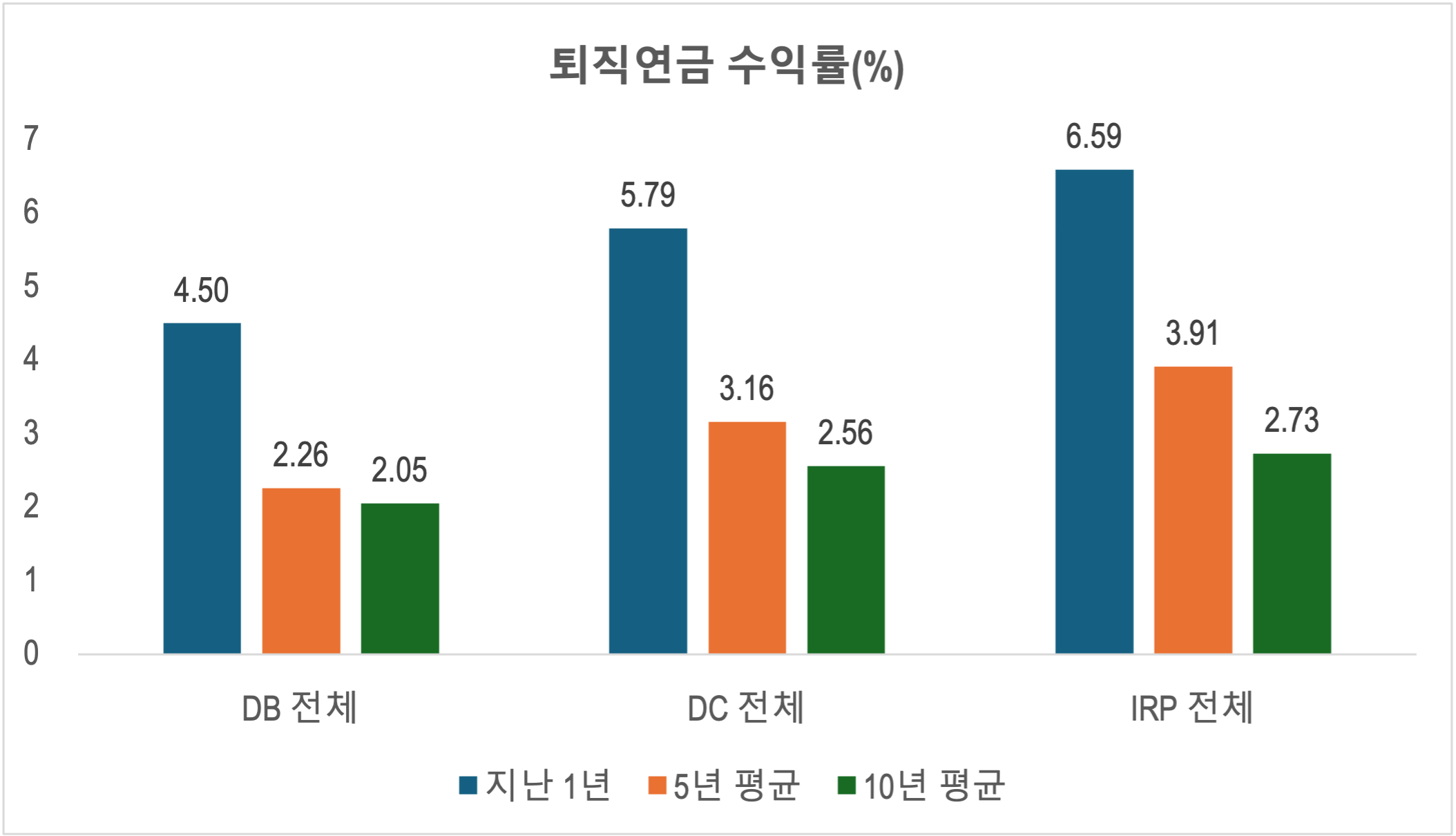

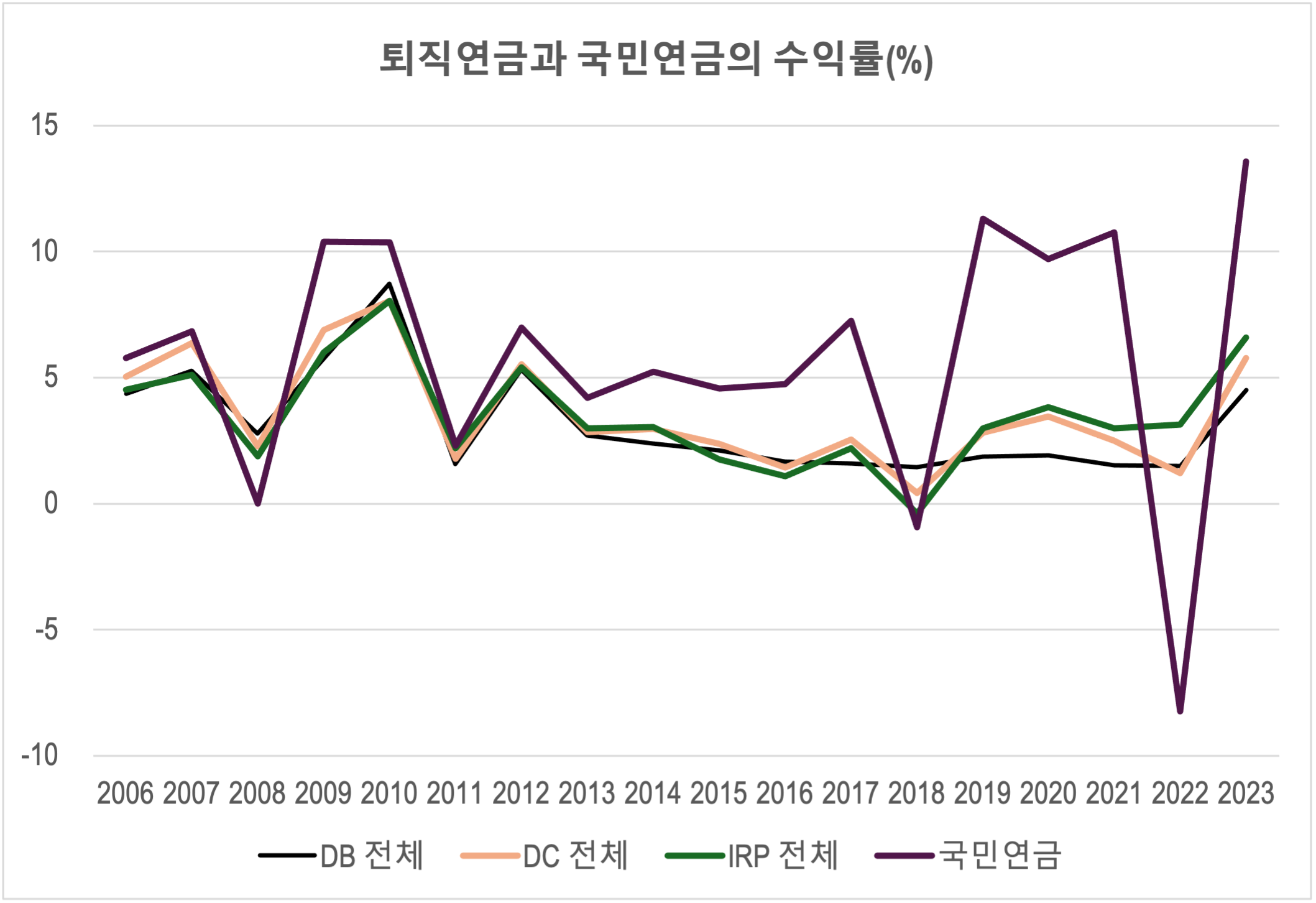

아래는 2006년 이후 퇴직연금과 국민연금의 수익을 비교한 것인데, 하늘과 땅 차이가 발생하는 것을 발견할 수 있습니다. 수익률(10년)을 비교하면, 국민연금이 5.81%를 기록한 반면 DB(확정급여형)는 2.05%, DC(확정기여형)는 2.56%, 그리고 IRP는 2.73%를 기록 중이죠.

물론 2018년이나 2022년 국민연금의 수익률이 마이너스를 기록했습니다만. 수익률 격차가 거의 2.5배 벌어진다는 점에서 국민연금의 압도적인 성과 우위는 사라지지 않는 것 같습니다.

국민연금은 어떻게 높은 성과가 가능했나?

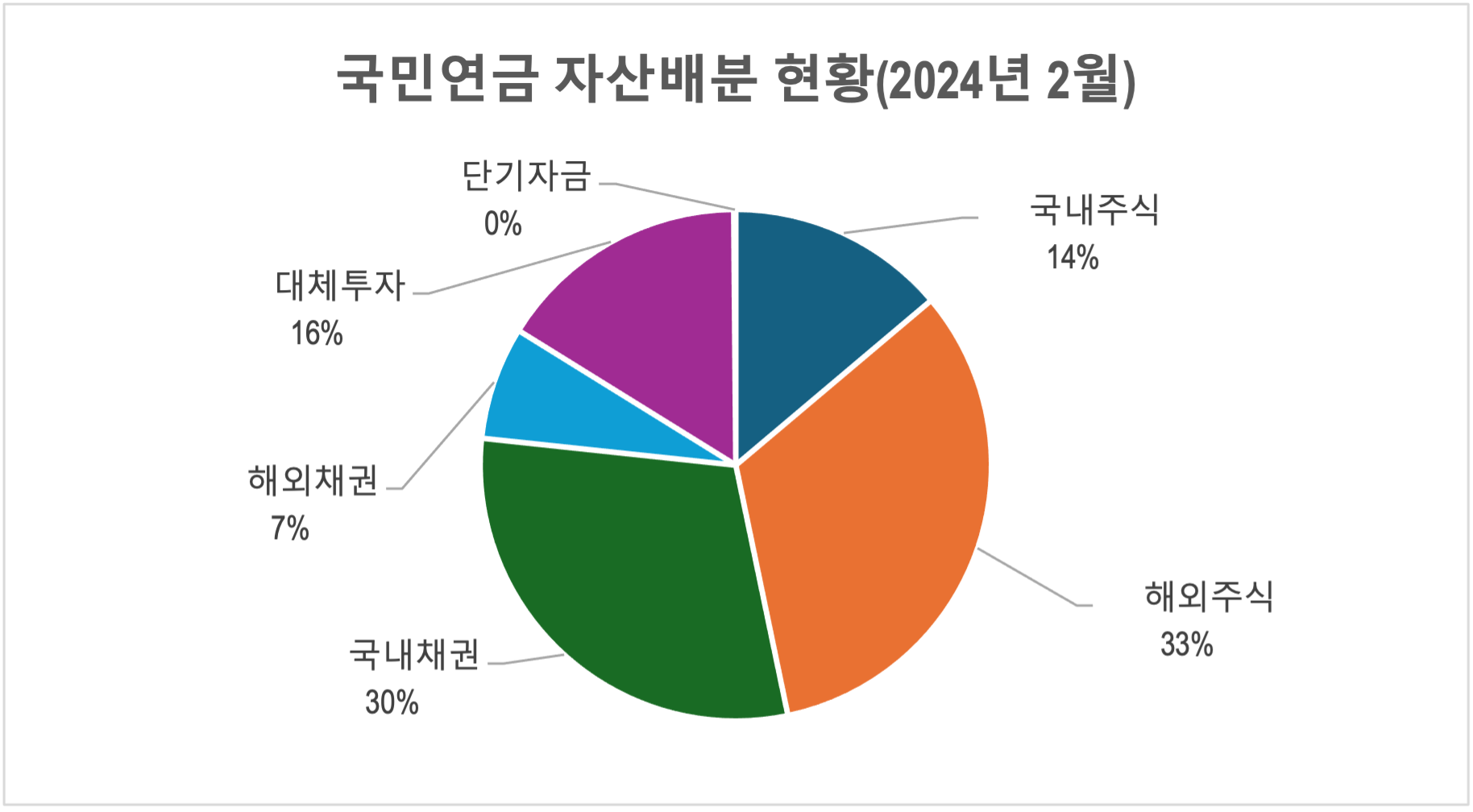

아래는 2024년 2월 국민연금의 자산 배분 현황을 보여줍니다. 주식 비중이 47%에 이르며, 부동산을 비롯한 대체자산 투자가 16%이니 이른바 ‘위험자산’에 63%를 투자하는 셈입니다. 국민연금이 높은 성과를 기록한 데에는 이와 같은 자산배분의 효과가 큰 것을 알 수 있습니다.

더 나아가 국내외 채권에 37% 투자함으로써, 2022년이나 2018년처럼 글로벌 증시가 부진한 시기에는 리밸런싱의 재원으로 활용하는 중이죠. 리밸런싱이란, 목표한 투자 비중으로부터 이탈했을 때 원래 목표대로 비중을 맞추는 것을 뜻합니다. 2022년처럼 주식 가격이 폭락할 때에는, 상대적으로 덜 빠진 자산을 매도해 주식 저가매수에 나서는 것이 리밸런싱의 한 예가 되겠습니다.

결론 및 요약

퇴직연금 적립금은 5년 만에 2배 늘어날 정도로 가파른 성장세를 보입니다. 그러나 10년 수익률을 살펴보면, 어떤 투자 유형이나 2%의 수익에 그치는 것을 발견할 수 있죠. 저조한 수익에 시달리는 가장 직접적인 요인은 ‘원리금 보장’에 대한 집착 때문입니다. 그러나 퇴직연금은 기본적으로 장기간에 걸쳐 운용하는 자산이기에, 국민연금처럼 일정 부분을 위험자산에 배분하고 1년에 한 번 정도 리밸런싱함으로써 더 높은 성과를 누린다는 것을 잊지 말았으면 합니다.